Louer ou acheter sa maison … La question se pose assez vite lorsqu’on vit en Australie avec un loyer de $2000 par mois ! Ne pourrions-nous pas, avec la même somme avoir notre propre chez-nous ? C’est ainsi, avec cette pensée, qu’après quelques mois et plusieurs milliers de dollars envolés, nous décidons de nous lancer et partons à la recherche d’une petite maison simple, à rénover et pas trop chère… Bref, que de l’improbable dans le NSW !

Trouver LA maison : tout est une affaire de budget !

Premier constat, il serait bon de rehausser un peu le budget !Nous souhaitons rester dans le même secteur que notre location actuelle afin de laisser les enfants dans la même école, où ils ne sont que depuis 6 mois. Notre recherche est donc ciblée entre 35 et 45 km à l’ouest de Sydney. Les annonces sont assez nombreuses, mais impossible de trouver quoi que ce soit en dessous de $400 000. Quand à la rénovation, n’y pensons même pas, les maisons ne sont pas assez anciennes. J’en ai pourtant bien trouvé une, en bois, pourrie par la terre et les détritus jonchant le sol et jusqu’à parfois 2 mètres de hauteur ! Eh bien ne nous emballons pas, même cette maison était au même prix qu’une maison neuve !

Les pratiques de vente australiennes : mieux vaut être le vendeur !

La première chose qui frappe en parcourant les annonces, c’est l’absence de prix dans la majorité des cas. En Australie, on trouve principalement 3 systèmes de vente.

Les ventes aux enchères

Le vendeur laisse une petite enveloppe à l’agent immobilier, précisant son prix plancher, et l’agent effectue alors lui-même la vente. Tout va très vite et le prix final n’est pas plus intéressant pour l’acheteur qu’avec une formule « classique » où le vendeur annonce son prix dès le départ. Les enchères sont juste un bon moyen pour le vendeur de vendre le plus cher possible sans prendre le risque d’être trop haut.

« Expression of interest »

Ici, c’est à l’acquéreur de donner son prix. On peut toujours demander une fourchette à l’agence qui nous donne alors une valeur de marché. Pour le reste, à nous de voir … Ce qui revient finalement à une vente au plus offrant. Encore un bon plan pour le vendeur !

La formule classique, comme en France : un bien, un prix, un contrat !

Mais ici, la petite nuance réside dans l’annonce préliminaire. En effet, avant de donner le prix, une première annonce est publiée avec la mention « just listed ». Ce qui signifie que le vendeur voit comment les potentiels acheteurs réagissent à l’annonce et le prix qu’ils sont prêts à mettre. La deuxième annonce proposera donc un prix en fonction (à moins que le vendeur n’opte pour une autre forme de vente).

De la théorie à la pratique

1ère étape, obtenir un «pre-approval» de la banque. Celle-ci nous indique donc à quelle montant nous pouvons prétendre. Ce petit acte anodin est finalement bien fastidieux, avec un dossier très complet à remplir et des échanges de mails demandant toujours plus de renseignements. Mais bon, nous obtenons enfin le précieux sésame et attaquons nos recherches.

C’est finalement à une quinzaine de kilomètres de l’école, que nous trouverons une petite maison, 3 chambres, relativement bien entretenue (ce qui est loin d’être automatique) et avec en prime une piscine ! Le quartier n’est pas formidable, mais bon, pour à peine $400 000 et une piscine, il ne faut pas être trop exigeant.

Nous prenons donc rendez-vous le lendemain avec l’agent immobilier pour attaquer les petits tracas administratifs.

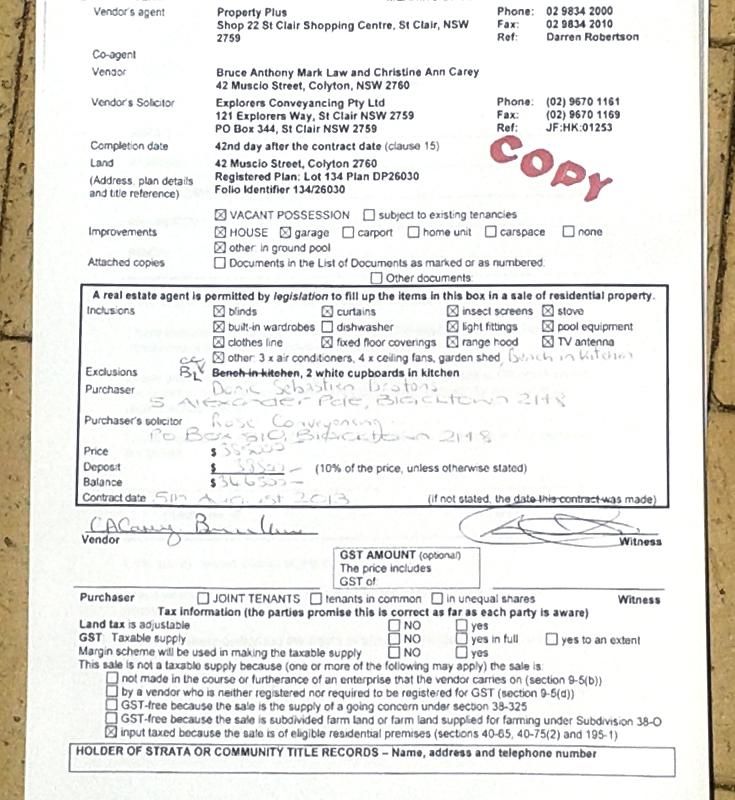

2ème étape, la signature du « Contract for the sale of land »

Équivalent du compromis, mais qui ressemble plus à un acte authentique, vue la cinquantaine de pages qui le composent ! Avec cette signature, nous nous engageons à acheter la maison et avons 2 semaines pour fournir le « deposit », correspondant à 10% du prix de vente. Si nous renonçons finalement à la vente entre ces 2 semaines et la signature de l’acte final, ce dépôt de garantie reste au vendeur. Jusque là, c’est comme en France. Cependant, 2,5% de ce deposit est payable à la signature du compromis et acquis pour le vendeur quoi qu’il arrive.

3ème étape, rendez-vous avec le « sollicitor » (sorte de notaire) ou le « conveyoncer » (même genre, mais en moins cher)

Celui-ci nous reçoit, nous ré-explique le « compromis » et nous en donne une copie. Il va aussi s’occuper de faire effectuer une « building inspection », avec présence plus que recommandée de l’acheteur et tant qu’à faire, aux frais de ce dernier !

4ème étape : Contacter la banque pour accord définitif.

Conformes à nos habitudes de petits Français, nous contactons notre banque, mais également une seconde, histoire de faire marcher la concurrence et d’obtenir les meilleurs taux et conditions.

Quelle ne fut pas notre erreur ! Nous recevrons très vite un mail de notre banque nous demandant pourquoi on était allé faire une demande dans un autre établissement ?!! Idem pour la seconde banque : « Mais vous avez déjà fait une demande dans une première banque ! » Bref niveau communication entre les banques, l’Australie est championne du monde ! Finalement, nous capitulons, et continuons avec notre banque initiale.

Petit décryptage des taux immobiliers.

Taux fixes, taux variable, comparison rate … Difficile de savoir où donner de la tête, mais après une explication de texte, nous commençons à y voir plus clair.

Comparison rate : taux du prêt + frais

Taux variable : comme en France, mais aucun frais en cas de remboursement anticipé !

Taux fixe … mais pas complètement : fixe sur 1 à 5 ans, puis variable (avec une variation limitée tout de même). Si on rompt le contrat sur la période fixe, on s’expose à des frais de 2-3% du capital restant dû.

Notre étonnement fut de constater que le taux fixe était moins élevé que le taux variable. Nous nous renseignons donc pour connaître le piège de ce qui, pour nous était la cerise sur le gâteau ! Il s’avère que ce taux fixe est indicateur de la tendance à venir. Les banquiers proposent un taux fixe plus faible s’ils estiment que dans les mois à venir les taux vont diminuer. Ils attirent ainsi les clients vers du fixe et assurent un certain rendement qui baisserait surement dans un futur proche avec un taux variable.

L’apport personnel : dur d’être expat !

Comme convenu dès le départ il nous est demandé un apport de 10%. Ces 10% ne s’appliquent pas forcément aux Australiens, mais est un minimum pour les porteurs de visa.

Quelques jours plus tard, nous recevons un e-mail, la banque nous demande un effort supplémentaire de 3% !? Un « effort supplémentaire » ? Mais qu’est-ce dont ? Pff, pas grand chose, il faut juste alimenter notre compte australien de 3% du prix de la maison pour que Monsieur le banquier soit sûr qu’on ait de quoi payer en cas de coup dur !

Même s’il avait déjà les décomptes de toute notre épargne française, les fonds doivent être en Australie.Nous arrivons donc à 13% de réserves nécessaires, soit, dans notre cas, environ $50 000 !

Finalement, tout ceci aura raison de nous, qui ne sommes en Australie que pour quelques années. Nous finissons par abandonner l’idée, préférant garder nos économies et notre liberté de bouger !

Ce qui fût en fait une bonne idée puisqu’un an plus tard, notre périple nous mènera dans le Western Australia …

En effet si vous etes en oz que pour quelques annees, acheter est peut etre pas un super choix!…

Merci pour cet article très instructif.

Comments are closed.